Инвестиционный портфель – что это такое, и как грамотно его составить инвестору-новичку

Инвестор – это не просто человек, вкладывающий деньги в какие-то инструменты и желающий на этом заработать. Это определенный статус, новая ступенька в развитии, даже если на вашем счете пока несколько тысяч рублей, и вы только думаете, куда их инвестировать. Вот на этом этапе и пора обзавестись атрибутами делового человека. Можете, конечно, и строгий костюм купить, но в первую очередь вам нужен инвестиционный портфель. Что это такое, и, главное, как правильно его составить, мы и рассмотрим в этой статье.

Понятие

Инвестиционный портфель представляет собой набор инвестиционных инструментов, который инвестор использует для сохранения и приумножения своего капитала. Как правило, он формируется исходя из финансовых возможностей и целей конкретного человека, его отношения к риску и финансовой грамотности.

Прежде чем говорить о стратегии и принципах портфельного инвестирования, хочу разделить два понятия:

- Инвестор. Проводит серьезный анализ эмитентов и ценных бумаг, доступных на рынке, с целью вложения средств в привлекательные, с его точки зрения, инструменты на длительный срок, возмещения со временем капитала и получения дохода.

- Трейдер. Используют еще другой термин – спекулянт (ни в коем случае не воспринимайте его оскорбительным). Это человек, который выбрал трейдерство своей профессией. Он ежедневно находится в рынке и биржевой информации, совершает десятки сделок купли-продажи в день. Может зарабатывать как на росте, так и на падении ценных бумаг, используя кредиты от брокеров.

С этими понятиями связаны еще два:

- Пассивный инвестор – человек, который не хочет ежедневно отслеживать динамику ценных бумаг, активно управлять ими, совершая какие-то манипуляции с целью угадать тренд и заработать. Покупает активы регулярно, независимо от ситуации на фондовом рынке, тем самым усредняя их цену. Он привержен принципу “Купи и держи”. Не рассчитывает на сверхприбыли, его задача – сохранить капитал. Статистика показывает, что миллионерами чаще становятся люди именно из этой категории.

- Активный инвестор – человек, который выбирает более агрессивную стратегию. Постоянно покупает и продает в зависимости от движения рынка, пытаясь угадать выгодные точки входа и выхода. Идет на большой риск в надежде заработать сверх прибыли. Удается далеко не всем, а в долгосрочной перспективе – почти никому.

В своей статье я ориентируюсь в первую очередь на долгосрочных пассивных инвесторов. Активное трейдерство имеет место быть, но этот вид деятельности однозначно не для новичков. Если очень хочется, то для начала сформируйте себе капитал, который дает стабильный пассивный доход. Потом выделите из него не более 5 % на активные игры с фондовым или валютным рынком. Наслаждайтесь процессом.

Инвестиционный портфель может включать в себя множество активов:

- наличные денежные средства (например, в подушке безопасности, во временном хранении для ожидания благоприятного входа на рынок);

- акции и облигации;

- паи ПИФов и акции ETF;

- драгоценные металлы;

- недвижимость;

- рублевые и валютные депозиты;

- рискованные инструменты, например, ПАММ-счета, опционы, фьючерсы.

Задача инвестора – найти оптимальное распределение активов внутри инвестпортфеля, придерживаясь принципов диверсификации, своего риск-профиля, финансовых целей и срока их достижения.

Виды инвестпортфелей

Рассмотрим, какие бывают виды инвестиционных портфелей.

- По уровню риска

Консервативный. Его цель – сохранить капитал. В качестве инструментов используют депозиты надежных банков из топ-10, облигации федерального займа (ОФЗ), вложения в драгоценные металлы. Рекомендуют формировать в том случае, когда до достижения цели остается не более 3 – 5 лет, и уже нельзя рисковать своими сбережениями.

Умеренный. Рассчитан на средний уровень риска и доходности. В него включаются фонды акций и облигаций, паи ПИФов, отдельные акции российского и зарубежного бизнеса, облигации надежных эмитентов (не только федеральные, но и муниципальные, корпоративные).

Агрессивный. Требует постоянного контроля и управления. Рассчитан на высокий риск и доходность. На длительной перспективе большая вероятность потерять значительную долю капитала, если приняты неправильные решения. Инвестор делает выбор в пользу высокодоходных облигаций, акций быстрорастущих компаний, фьючерсов и опционов.

- По способу получения дохода

Портфель роста. Ориентирован на получение дохода за счет роста курса акций и облигаций.

Дивидендный портфель. В него входят акции компаний, стабильно выплачивающих дивиденды на протяжении многих лет. Один из вариантов получения пассивного дохода.

- По срокам достижения целей

Краткосрочный. Входят высоколиквидные и надежные активы (ОФЗ, депозиты, акции фондов денежных рынков).

Долгосрочный. Наполняется низкорискованными и высокорискованными активами в пропорции, соответствующей риск-профилю инвестора. Но по мере приближения к финансовой цели доля низкорискованных инструментов увеличивается.

Стратегия портфельного инвестирования на принципах Asset Allocation

Хочу познакомить вас со стратегией портфельного инвестирования, которую использую сама. Это стратегия Asset Allocation (в переводе с английского – “распределение активов”). Ее положения сформулировал нобелевский лауреат Гарри Марковиц, развил Уильям Шарп, придерживаются многие прославленные инвесторы мира.

Основная идея в том, что доходность портфеля в большей степени зависит от структуры, т. е. от распределения активов внутри него. Исследование крупнейшей мировой управляющей компании Vanguard показало, что на 88 % доходность и риск вашего портфеля зависят от долевого соотношения в нем акций, облигаций, золота и пр.

Asset Allocation – стратегия составления инвестпортфеля путем распределения в нем активов на принципах сбалансированного соотношения доходности и риска.

Это достигается путем:

- диверсификации по странам мира, валюте, классам активов, уровню развития рынков;

- сроков инвестирования (краткосрочные, долгосрочные);

- финансовых целей инвестора (покупка квартиры, машины, образование детей, пассивный доход и пр.);

- риск-профиля инвестора, т. е. его устойчивости к риску.

Если вы хотите создать капитал, которым воспользуетесь не только вы, но и ваши дети и внуки, то представленная портфельная теория – лучший вариант для этого. Основные принципы стратегии Asset Allocation:

- Подбор таких классов активов, которые дают максимальную доходность и минимальный риск.

- Низкая корреляция между инструментами, т. е. их зависимость друг от друга. Например, при общей панике на фондовом рынке, когда акции падают в цене, растут котировки золота как защитного актива. Плохо, когда инструменты в портфеле ведут себя одинаково.

- Индивидуальная восприимчивость инвестора к риску, т. е. насколько он готов спокойно воспринимать краткосрочное падение котировок.

- Минимальные затраты (комиссии брокеров, налоги).

- Ребалансировка – приведение долевого распределения активов, которое со временем меняется, к его первоначальному состоянию.

Формирование оптимального инвестпортфеля

Рассмотрим этапы формирования инвестпортфеля, из которых станет понятно, как собрать свой первый финансовый портфель новичку, какие инструменты выбрать и как определить разумное их распределение.

Этап 1. Формулировка финансовых целей и сроков их достижения.

Инвестор должен определить свои цели, ответить на вопрос, зачем он инвестирует. Например, накопить на квартиру, машину, дом, образование детей. У каждого, я считаю, должна быть цель – получение пассивного дохода в будущем.

Надо не только сформулировать цель, но и четко обозначить ее временной диапазон и финансовую составляющую в рублях или валюте. Например, сменить машину на новую, стоимостью 1 млн рублей, через 5 лет, накопить капитал, который даст пассивный доход не менее 1 000 $ в месяц к 50 годам и т. д. В помощь инвестиционные калькуляторы, которые помогут рассчитать все параметры и определиться с ежемесячной суммой на инвестиции.

Чем короче временной интервал, тем менее рискованным должен быть портфель. Например, при горизонте 20 и более лет, большую долю стоит выделить на рискованные инструменты (акции, корпоративные облигации). Но по мере сокращения срока и приближения к цели распределение активов меняется – увеличивается доля защитных и консервативных инструментов (ОФЗ, золото).

На краткосрочные цели, например, отпуск в следующем году, покупку бытовой техники, лучше хранить деньги на депозите в банке или в ликвидных, краткосрочных облигациях, фондах денежного рынка. Здесь задача стоит не заработать, а накопить и сохранить.

Этап 2. Определение своего риск-профиля.

На этом этапе вы должны ответить на вопрос: “На какой процент снижения котировок я готов?” И это только кажется, что вы спокойно выдержите просадки по акциям и облигациям. Многие новички не выдерживают психологического давления и начинают массово продавать ценные бумаги, еще больше усугубляя панику на рынке. Например, в 2008 г., когда рухнул американский рынок почти на 50 %, большинство инвесторов ушло и упустило прекрасную возможность купить подешевевшие бумаги.

В помощь тем, кто не может объективно оценить свое отношение к риску, тестирование на риск-профиль. Такие тесты есть у брокеров, в аналитических и инвестиционных компаниях. Я в свое время прошла опросник, переведенный на русский язык от компании Fidelity. Вышло, что мне рекомендовано сбалансированное целевое сочетание активов:

- 35 % – акции отечественных предприятий;

- 15 % – зарубежные акции;

- 40 % – облигации;

- 10 % – краткосрочные инструменты.

Дополнила этот анализ тестом от компании FinEx на сервисе “Финансовый Автопилот”. В результате моя склонность к риску ниже среднего – 4 из 10 баллов. Я ориентировалась на полученные данные и составила свой инвестпортфель исходя из своей склонности не рисковать.

Этап 3. Выбор стратегии.

В соответствии со своими целями, временем их достижения и отношением к риску выбираем стратегию инвестирования: консервативную, умеренную или агрессивную. Их характеристику вы можете посмотреть чуть выше в статье, где идет описание видов инвестпортфелей. Всегда помните: чем выше доходность, тем выше риск.

Напомню, что это посредник между инвестором и биржей. Вы даете ему поручение что-то купить или продать, он его исполняет. Одним из главных врагов инвестора являются издержки, поэтому не стоит открывать брокерский счет у посредника, офис которого просто находится недалеко от вас. Комиссии могут серьезно снизить доходность вашего капитала, особенно если он пока не составляет миллионы.

Основные критерии выбора:

- наличие лицензии и опыта работы на рынке;

- рейтинг от ведущих рейтинговых агентств на МосБирже;

- вознаграждение за услуги;

- дополнительные возможности (вывод купонов и дивидендов с ИИС, открытие счета онлайн, мобильное приложение для торговли и пр.).

Этап 5. Подбор активов.

Если вы начинающий инвестор, то покупать акции Газпрома или Лукойла только потому, что вы часто слышите по телевизору про эти компании, не стоит. Для приобретения ценных бумаг отдельных эмитентов нужны знания, чтобы проанализировать финансовую отчетность, мультипликаторы и пр. Можно, конечно, вооружиться книгами и самостоятельно постигать азы, но быстрее пройти курсы по инвестированию и уже через пару месяцев сформировать доходный, низкорискованный и сбалансированный инвестпортфель.

Кто вообще не хочет заморачиваться какими-то анализами, может распределить свои активы между индексными фондами (ETF). Диверсификация вам будет обеспечена на должном уровне и по странам, и по валютам, и по активам. Старайтесь покупать не 1 – 2 фонда, а больше, чтобы снизить риски просадок.

Этап 6. Ребалансировка.

Если активный инвестор следит за котировками и ловит каждое слово аналитиков в ежедневном режиме, то пассивный инвестор должен четко придерживаться выбранной стратегии и не реагировать на временное падение доходности той или иной ценной бумаги.

При регулярном пополнении портфеля сразу рекомендую проводить оптимизацию или ребалансировку. Периодичность может быть раз в месяц, квартал, год. Например, я свой брокерский счет раньше пополняла каждый месяц. Но с изменением тарифов брокера делать это стало невыгодно. Поэтому перешла на периодичность 1 раз в 2 месяца.

Смысл ребалансировки в том, чтобы сохранять долевое распределение активов по выбранной вами стратегии. Со временем котировки ценных бумаг, золота меняются. Соответственно, меняются и их доли в портфеле. Путем докупки инструментов возникающие расхождения легко поправить.

Если в вашем портфеле не только индексные фонды, но и отдельные акции и облигации, то надо следить за поступающими купонами и дивидендами, чтобы вовремя их реинвестировать. Читайте информацию о дивидендной политике компаний, раз в год проводите фундаментальный анализ эмитентов, чтобы вовремя выявить ставшие малопривлекательными акции и облигации.

Приведу в качестве примера наш семейный инвестпортфель, который мы составили, используя стратегию Asset Allocation и пройдя вышеперечисленные этапы. Несколько вводных, чтобы было более понятно распределение активов внутри:

- Мы с мужем наметили 3 среднесрочных цели (срок реализации 6 лет), поэтому агрессивной стратегии инвестирования быть не может. Через 6 лет она изменится, потому что будут другие цели и другой временной интервал.

- Прошли тестирование на риск-профиль. Оказалось, что восприимчивость к риску у нас ниже среднего. Это лишний раз показало, что подойдет консервативная или умеренная стратегия.

- Мы прошли обучение инвестированию у профессионалов, поэтому в портфель попали не только индексные фонды, но и ценные бумаги отдельных эмитентов.

- На диаграмме не показываю два защитных инструмента нашей семьи: депозит с “подушкой безопасности” и программу страхования на 20 лет.

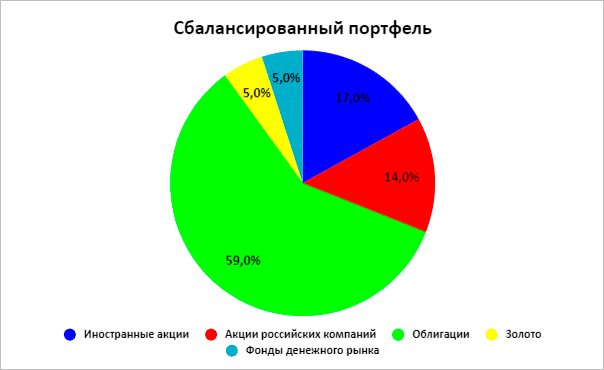

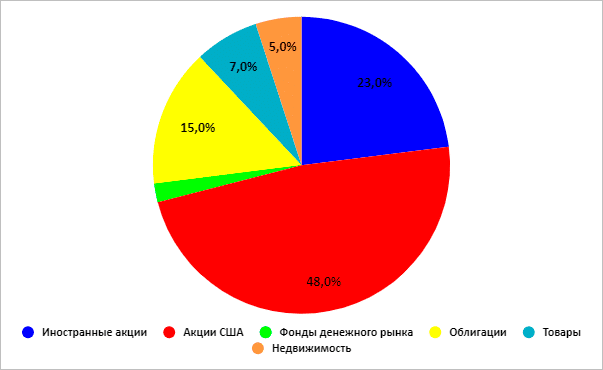

Наш портфель выглядит так:

Как видите, большую долю занимают облигации. Есть защитные инструменты в виде золота (FXGD от компании FinEx) и фонда денежного рынка (FXMM от компании FinEx). Среди российских акций 7 % принадлежит индексному фонду FXRL, остальные 7 % – отдельным эмитентам. Иностранные акции представлены полностью ETF на рынок США, Германии и Китая, чтобы сделать диверсификацию по валютам и странам.

В следующем разделе дам примеры портфелей по стратегии Asset Allocation от мировых инвесторов и управляющих компаний. Это ни в коем случае не является инвестиционной рекомендацией. Вы должны по шагам выполнить все действия , описанные выше и составить свой собственный, никого не копирующий инвестпортфель.

Примеры портфелей по стратегии Asset Allocation

Бенджамин Грэм, автор известной любому инвестору книги “Разумный инвестор” и учитель Уоррена Баффета, предложил очень простой портфель, который на 50 % состоит из акций и на 50 % из облигаций. Это динамичный вариант. Если произошел кризис, то уменьшаем долю облигаций до 20 – 25 % и наращиваем долю акций. И, наоборот, при перегреве рынка, росте котировок акций продаем их и увеличиваем долю облигаций.

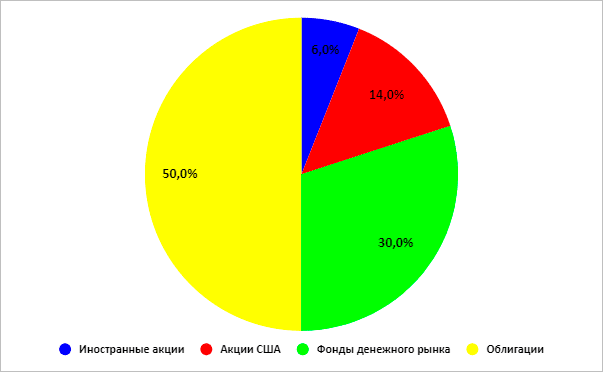

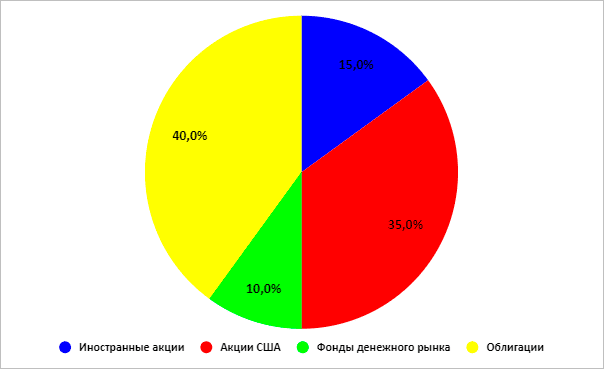

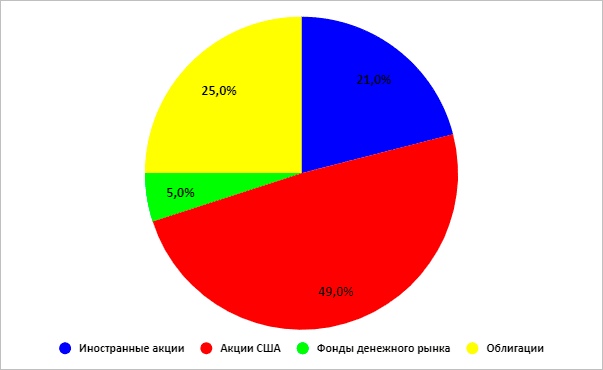

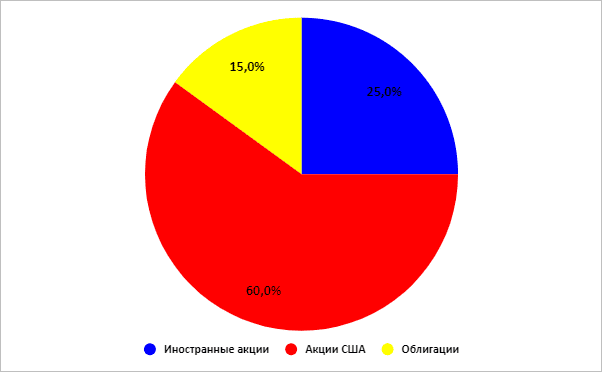

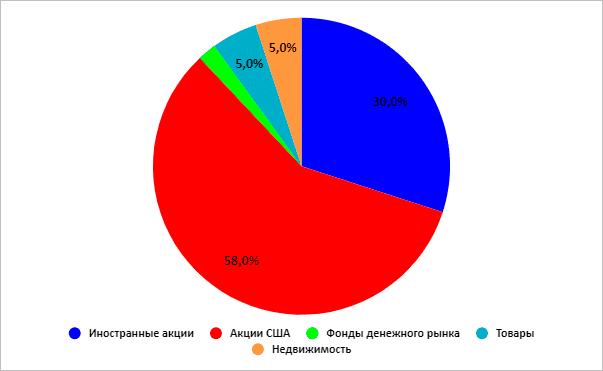

Fidelity – одна из крупнейших компаний по управлению активами в мире разработала следующие варианты инвестпортфелей:

- Консервативный

- Сбалансированный

- Портфель роста

Среднегодовая доходность по этим вариантам распределения активов составила:

| Консервативный | Сбалансированный | Роста | Агрессивный |

| 5,96 % | 7,96 % | 8,97 % | 9,65 % |

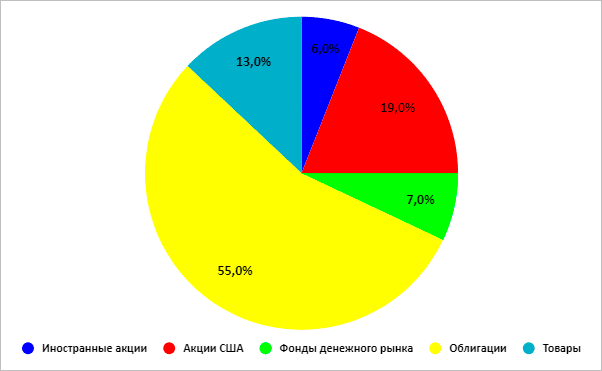

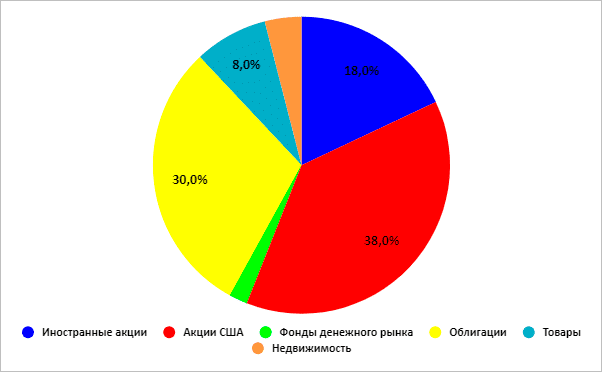

Рейтинговое агентство Morningstar ввело больше активов, чем Fidelity. Добавились товары и недвижимость.

- Консервативный

- Умеренный (доля недвижимости – 4 %, денежного рынка – 2 %)

- Портфель роста

Заключение

Кому-то инвестирование кажется простым и понятным, кому-то – китайской грамотой. Цена и той и другой точек зрения велика. В первом случае вы рискуете потерять весь свой капитал, в другом – никогда не достичь своих целей, не обеспечить достойное будущее детям, а себе – старость.

Моя настоятельная рекомендация – учиться, учиться и еще раз учиться. Уже через пару месяцев вы создадите собственный инвестиционный портфель, который принесет доходность в 2 и более раз выше, чем простой банковский депозит. Вы самостоятельно сможете увеличивать свои сбережения, пока остальные будут их терять. Удачных вам инвестиций!

Портфельные инвестиции — что это такое, виды и преимущества

Практически все люди знают, что такое инвестиции. Но когда к этому слову прибавляется термин «портфельные», многие впадают в ступор. В этой статье разберемся что это такое и как на них заработать.

Определение портфельных инвестиций

Портфельные инвестиции — это вложения в ценные бумаги для получения прибыли. Инвестор не управляет фирмой, он лишь получает пассивный доход.

Важно: приобретение более 10% компании — прямая инвестиция. Такое количество акций предоставляет место в совете директоров и позволяет управлять компанией.

- Акции. Закрепляют за их владельцем право на получение части прибыли предприятия. Покупая акцию, человек становится совладельцем компании и может забрать себе часть имущества при ее разделе.

- Облигации. Бумаги, имеющие определенный номинал. Закрепляют за держателем право получить через некоторое время номинальную стоимость и купонный доход. Человек дает организации деньги в долг, а та обязуется его выплатить и прибавить к этой сумме заранее установленные проценты.

- Инвестиционные паи. Закреплены за конкретным физическим лицом. Владелец имеет право на часть имущества паевого инвестиционного фонда.

Существует много других ценных бумаг (векселя, чеки, долговые расписки), но они менее популярны, поскольку их нельзя свободно продать или обменять на бирже. Ознакомиться с ними поможет видео:

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность ценных бумаг, собранных вместе для уменьшения рисков и получения стабильной прибыли.

Важное свойство инвестиционного портфеля — ликвидность. Его владелец всегда может продать активы и получить на руки наличные деньги.

Главный принцип формирования портфеля — диверсификация. Она заключается в покупке бумаг, которые мало связаны между собой.

Важно: чем больше финансовых инструментов входит в портфель, тем меньше вероятность банкротства.

При уменьшении рисков непременно падает общая доходность, но правильный выбор ценных бумаг позволяет сделать так, чтобы риск уменьшался быстрее, чем прибыль.

Диверсифицировать активы можно:

- По отраслям. Потребуется закупить акции компаний из разных сфер деятельности: нефтяная промышленность, коммуникационные технологии, сельское хозяйство.

- По типам ценных бумаг. Облигации имеют меньшую, но фиксированную доходность, а акции — плавающую. Для того чтобы не нести большие потери при финансовых кризисах, инвесторы покупают оба вида бумаг.

- По странам. Иногда в одной стране случается экономический подъем, а в другой спад. Рекомендуется распределять средства в активы, принадлежащие разным государствам.

Ситуация, при которой все акции будут падать в цене, практически невозможна. Убытки от одной компании перекроет другая, что позволит сохранить свой портфель в целости и сохранности.

Классификация портфельных инвестиций

Портфельные инвестиции принято классифицировать по:

- способу получения дохода;

- стратегии управления инвестиционным портфелем;

- типу инвестиционного портфеля.

Рассмотрим каждую классификацию немного подробнее.

Вид 1. По способу получения дохода

В зависимости от типа ценной бумаги, инвестор получает прибыль в виде:

- процентов и дивидендов;

- роста стоимости актива.

В первом случае составленный инвестиционный портфель будет называться доходным. Его составляют из облигаций и акций с высоким процентом возврата капитала.

Второй портфель — ростовой. Цена актива увеличивается за счет развития компании. Чаще всего инвесторы делают ставки на молодые организации, поскольку крупные компании не могут похвастать темпами роста. Могут выплачиваться дивиденды, но они имеют второстепенное значение.

Вид 2. По стратегии управления инвестиционным портфелем

Существует активная и пассивная стратегия управления портфельными инвестициями, каждая из них имеет свои характерные черты.

- Активная. Заключается в постоянном наблюдении за состоянием фондового рынка и быстрой покупке выгодных бумаг. Структура портфеля глубоко анализируется и часто претерпевает изменения. Стратегия требует от инвестора времени и экспертных знаний в торговле ценными бумагами.

- Пассивная. Предполагает создание диверсифицированного портфеля, рассчитанного на длительное время. Он состоит из малорисковых бумаг, поэтому инвестору не требуется активно следить за ситуацией на рынке. Структура портфеля может не меняться годами.

Важно: в условиях экономического кризиса или высокой инфляции пассивная стратегия малоэффективна. Необходимо часто корректировать состав портфеля, чтобы обеспечить себе прибыль.

Вид 3. По типу инвестиционного портфеля

Инвесторы преследуют разные цели. Одни хотят добиться максимальной прибыли, а другие предпочитают обезопасить свои средства. Исходя из этого, они формируют свой инвестиционный портфель.

Все портфели подразделяются на три типа.

- Консервативный. Главная цель инвестора — сохранить деньги. Состоит из низкодоходных облигаций и акций крупных фирм (голубые фишки). Такие вложения считаются безрисковыми.

- Агрессивный. Цель инвестора — максимизация прибыли. В состав включаются бумаги перспективных молодых компаний. Они обеспечивают высокий доход, но влекут за собой серьезные риски.

- Умеренный. Еще его называют сбалансированным или смешанным. Представляет собой компромисс между консервативными и агрессивными инвестициями. Совмещает разные типы ценных бумаг. Обеспечивает приемлемые риски при среднем доходе.

Для наглядности сведем все показатели в одну таблицу:

| Тип портфеля | Цель | Риск | Основа портфеля | Доход |

| Консервативный | Защита капитала | Низкий | Государственные облигации, голубые фишки | Низкий |

| Умеренный | Стабильная прибыль | Средний | Государственные облигации, акции крупных компаний | Средний |

| Агрессивный | Быстрый рост капитала | Высокий | Высокодоходные бумаги: акции и облигации молодых предприятий | Высокий |

Примерная структура каждого портфеля приведена ниже:

| Вид ценных бумаг | Консервативный портфель | Умеренный портфель | Агрессивный портфель |

| Акции | 10% | 35% | 60% |

| Государственные облигации | 50% | 35% | 20% |

| Облигации крупных компаний | 20% | 15% | 10% |

| Краткосрочные бумаги | 20% | 15% | 10% |

| Итог | 100% | 100% | 100% |

Схема портфельного инвестирования

Все сделки по покупке ценных бумаг совершаются на фондовом рынке. Основными участниками фондового рынка являются:

- продавец;

- покупатель;

- брокер;

- биржа.

Продавцом выступает компания, выпустившая акции (эмитент). Покупателем может быть физическое или юридическое лицо. В большинстве стран, в том числе и в России, покупатели не могут осуществлять сделки на бирже без помощи посредника — брокера. Он совершает сделки за клиента и ведет учет денежных средств. Биржа организует сам процесс торговли и анализирует привлекательность ценных бумаг.

Схема взаимодействия всех участников выглядит следующим образом:

- Продавец обращается к брокеру и оставляет у него заявку на размещение ценных бумаг.

- Брокер проверяет все данные, выходит на биржу и создает там предложение с указанными клиентом параметрами.

- Покупатель обращается к другому брокеру и открывает у него счет.

- После этого клиент в любое время может оставить заявку на покупку каких-либо ценных бумаг.

- Биржа регистрирует сделку и передает информацию о ней в клиринговый центр. Это организация, которая занимается безналичными расчетами. Она проверяет наличие денег и акций на счетах брокеров, после чего оформляет перевод.

- Данные о сделке передаются в депозитарий. Он распределяет средства по счетам брокеров и является гарантом для владельца акций.

Важно: миновало время, когда акции выпускались в бумажном виде. Сделки совершаются каждый день, поэтому никто не станет пересылать бумаги по почте и заниматься их переоформлением.

Плюсы и минусы портфельного инвестирования

Для компании плюсы очевидны: она привлекает солидный капитал, оставляя право на управление в своих руках. Минусом служит лишь необходимость выплаты процентов и дивидендов.

Со стороны инвестора все несколько сложнее. Рассмотрим достоинства и недостатки подробнее.

- Небольшой стартовый капитал. Некоторые брокерские компании позволяют открыть счет всего лишь с 1000 рублей. В большинстве организаций сумма для начала не превышает 50 тысяч. Это позволяет инвестировать всем: от банковских клерков до простых рабочих.

- Можно самому выбирать ценные бумаги. В отличие от фондов и доверительного управления, инвестор волен подбирать финансовые инструменты по своему усмотрению.

- Диверсификация. Инвестор сам регулирует уровень риска. При желании, он может обезопасить свои активы практически полностью.

- Государственное регулирование. Все брокеры проходят государственную сертификацию, их работа тщательно контролируется. Это позволяет инвестору избежать обмана и не беспокоиться о сохранности своих средств.

- Пассивный доход. Вкладчику не нужно предпринимать активных действий для управления капиталом. Он может совмещать инвестирование с другим видом деятельности.

- Инвестор не контролирует работу организации. Он не может повлиять на какие-либо решения или политику развития. Остается надеяться только на то, что во главе компании стоят профессионалы.

- Необходимо платить комиссию посредникам. Из-за этого размер чистой прибыли уменьшается. К тому же, далеко не всегда размер вознаграждения брокеру зависит от доходов. Иногда он фиксирован, что может свести всю прибыль на нет.

- Риск потерять свои средства. Как и в любом виде инвестирования, доход при портфельных инвестициях не гарантирован. Вкладчик может потерять свои средства в любой момент.

Несмотря на некоторые минусы, портфельное инвестирование является отличным способом приумножения капитала. Оно сделало богатым уже не одну тысячу человек.

Примеры успешных портфельных инвесторов

Портфельный инвестор — человек, который хочет получить прибыль от ценных бумаг, не контролируя при этом само предприятие.

Успешные портфельные инвесторы есть во всех странах мира. Приведем в пример нескольких из них.

- Уоррен Баффет. Самый знаменитый инвестор в мире. На 2019 год его состояние оценивается в 85 миллиардов долларов, что ставит его на третью строчку в списке самых богатых людей. Имеет собственную инвестиционную компанию Berkshire Hathaway. Вкладывал деньги в такие предприятия, как: IBM, Apple, Coca-Cola.

- Джеффри Гундлах. Американский инвестор, основатель компании DoubleLine Capital. Из-за любви к государственным и корпоративным ценным бумагам получил прозвище «король облигаций». Славится своими точными прогнозами: сумел предсказать финансовый кризис и укрепление доллара.

- Питер Тиль. Американский инвестор немецкого происхождения. Сооснователь PayPal. В 2005 году создал свой инвестиционный фонд Fonders Fund. Вкладывает средства в программное обеспечение и компьютерные игры. Самое успешное вложение — Facebook.

- Алишер Усманов. Российский инвестор и предприниматель. На 2019 год занимает 9 строчку в списке богатейших людей России. Активно инвестирует в спортивные клубы, горнодобывающую и металлообрабатывающую промышленность. Самое успешное вложение — Alibaba. Китайский сайт принес бизнесмену около 500% прибыли.

Рекомендую посмотреть отличное видео про самого успешного инвестора:

Как стать портфельным инвестором

Стать совладельцем мировых компаний может каждый. Для этого потребуется выполнять ряд несложных действий. Начинать инвестирование стоит только при наличии свободных средств.

Важно: ни в коем случае нельзя брать кредитные деньги, надеясь с помощью процентов погасить долг. Может случиться так, что ценные бумаги потеряют в цене, а Вы останетесь должны крупную сумму.

Шаг 1. Изучить теорию

Инвестировать можно и без каких-либо знаний. Однако, это не сулит ничего кроме разочарований. Необходимо изучить основы фундаментального и технического анализа. Фундаментальный поможет в общей оценке предприятия, а технический подскажет, когда открывать и закрывать сделки на бирже. Также не лишним будет ознакомиться с опытом известных инвесторов.

Список книг, которые нужно прочесть, выглядит так:

- Технический анализ для начинающих (Reuters для финансистов).

- Джек Швагер «Технический анализ. Полный курс».

- Тим Коллер, Джек Муррин «Стоимость компаний. Оценка и управление».

- Майкл Бретт «Как читать финансовую информацию».

Рекомендую подписаться на рассылку экономических журналов. Это позволит знать последние новости фондового рынка и ориентироваться в трендах.

Шаг 2. Выбрать инвестиционную цель

Инвестиционная цель — начало любого вложения. Без нее нельзя выполнить финансовые задачи и составить план. Цели определяются самим инвестором и могут различаться в зависимости от его потребностей. Приведем примеры некоторых целей:

- накопить на безбедную старость;

- увеличить ежемесячный доход;

- сохранить средства от инфляции.

Список можно продолжать до бесконечности. Инвестиционная цель определяет срок инвестирования, тип ценных бумаг, допустимый уровень риска и принцип распределения дохода.

Человек решает накопить на открытие собственного бизнеса. Он подсчитал, что потребуется 100 000 долларов и установил для себя срок 7 лет. При составлении портфеля инвестор решил довериться высокорисковым активам. Всю прибыль планируется реинвестировать.

Важно: чем точнее поставлены цели, тем легче их достичь.

Шаг 3. Выбрать брокера

Посредник — связывает инвестора и биржу. От его выбора зависит будущая прибыль и сохранность денег.

При выборе брокера особое внимание следует обратить на следующие факторы:

- Надежность. От нее зависит спокойствие инвестора. Ежегодно составляются рейтинги надежности брокеров, которые находятся в свободном доступе. Конечно, всегда можно перенести счет в другую организацию, но это чревато временными и финансовыми затратами.

- Торговые издержки. Каждый брокер забирает себе определенный процент от суммы сделки. Чем он меньше, тем выгоднее будет торговля. Также рекомендуется узнать, сколько организация взимает за услуги депозитария и ежемесячное обслуживание.

Список надежных российских брокеров представлен ниже:

Посмотреть список всех брокеров, и узнать условия сотрудничества с ними можно на специальных сайтах. Например, перейдя по этой ссылке.

После выбора организации остается только посетить ее офис и заключить договор. Некоторые позволяют сделать это прямо из дома.

Шаг 4. Скачать и установить торговый терминал

Доступ к торгам осуществляется через специальную компьютерную программу — торговый терминал. Чаще всего пользуются программами QUICK и MetaTrader. Брокер сообщит, какую из них нужно установить и как это сделать. Для этого на электронную почту придет инструкция с подробным описанием процесса.

Можно обойтись и без него. В таком случае инвестор должен отслеживать графики на сайте биржи и звонить в брокерскую организацию для того, чтобы специалисты сами провели сделку.

Шаг 5. Купить ценные бумаги

При заключении договора инвестор должен был внести на счет определенную сумму. Теперь она доступна для совершения сделок. Необходимо выбрать интересующий финансовый инструмент и открыть ордер на покупку. В каждом терминале это делается по-разному. Инструкцию по торговле, опять же, пришлет брокер.

После покупки инвестор становится обладателем ценной бумаги. Отслеживать график изменения ее стоимости можно в этой же программе или при помощи личного кабинета на сайте у брокера.

Портфельные инвестиции в мировой экономике

Портфельные иностранные инвестиции — это вложения в зарубежные ценные бумаги. Также, как и традиционные портфельные инвестиции, они не дают вкладчику право на вмешательство в жизнь предприятия.

Иностранные инвестиции — двигатель мировой экономики. За последние годы их объем увеличился в несколько раз, что позволило портфельным вложениям обогнать прямые.

Страны положительно относятся к зарубежным вкладчикам, поскольку их инвестиции выполняют целый ряд полезных функций:

- укрепляют международные отношения;

- ускоряют рост экономики государства;

- обеспечивают приток капитала в страну;

- помогают модернизировать производство;

- развивают национальный фондовый рынок;

- решают социальные проблемы.

Тем не менее, вкладчики не стремятся инвестировать в международный бизнес. Не больше 10% от общего числа сделок выходят за пределы страны. Портфельные инвесторы всегда отдавали предпочтение национальным бумагам. Это вызвано следующими причинами:

- Доступное и понятное законодательство. У каждой страны есть свои документы, регулирующие обращение ценных бумаг. Гораздо проще изучить законы родной страны, а не акты другого государства.

- Высокая ликвидность. Иностранные бумаги тяжелее продать. Для тех, кто хочет быстро переводить акции в наличку, это серьезный минус.

- Большие издержки. За международные сделки взимается повышенная комиссия.

- Сложный процесс инвестирования. Некоторые государства разрешают выход на международные рынки лишь квалифицированным инвесторам. Чтобы получить этот статус, нужно соответствовать целому ряду требований.

Американские вкладчики держат лишь 6% своего капитала в иностранных бумагах. Европейские и японские инвесторы тоже обходят зарубежные акции стороной. Доля активов других государств едва дотягивает до 10% .

Несмотря на это, есть много примеров успешной деловой активности, которые мотивируют вкладчиков покупать иностранные ценные бумаги:

- Google. Компания разместила свои акции на бирже в 2004 году. Первоначальная цена была 85 долларов. Сейчас они торгуются в районе отметки 1200 долларов. Самые удачливые инвесторы увеличили свой капитал в 14 раз.

- Apple. В 1980 году акции фирмы стоили 4 доллара. Через 2 года цена снизилась до 1,44 долларов. На данный момент бумаги покупают за 200. Компания позволила своим инвесторам в 50 раз увеличить первоначальные вложения.

- BritishAmericanTobacco. С 2009 по 2017 год цена акций возросла в 4,5 раза.

Портфельные инвестиции в России

Несмотря на негативную внешнеполитическую ситуацию, объем зарубежных портфельных инвестиций в российскую экономику только увеличивается. Об этом свидетельствуют данные Федеральной службы государственной статистики, которые обновляются раз в два года.

В 2017 году объем инвестиций превысил все ожидания экономистов. Они связывают это с реализацией крупных проектов (крымский мост, чемпионат мира по футболу).

Динамика инвестиций в российскую экономику представлена на графике:

Больше всего капитала удалось привлечь в следующие сферы:

- сельское хозяйство;

- пищевая промышленность;

- нефтегазовая промышленность;

- химическая индустрия.

Самыми крупными спонсорами нашей экономики являются США и европейские страны.

Россияне же предпочитают отправлять капитал в Люксембург, Ирландию, Нидерланды и Украину.

Российский рынок ценных бумаг характеризуется высокой доходностью нефтегазового сектора. По итогам 2018 года акции компаний «Татнефть» и «Сургутнефтегаз» принесли инвесторам больше 60% прибыли.

Ритейлеры, наоборот, страдают от убытков. Акции крупнейших торговых сетей, таких как «Лента» и «Магнит», потеряли около 40%.

Актуальность портфельного инвестирования не вызывает сомнений. Число портфельных инвесторов во всем мире растет год от года. Это связано с тем, что такие вложения относительно безопасны, занимают мало времени и позволяют получать пассивный доход. Выполнение простых правил инвестирования позволит каждому человеку создать источник дополнительного дохода.

Что представляют собой портфельные инвестиции? Портфельные инвестиции: понятие, виды

Мы часто слышим слово «инвестиции» в новостях, читаем в газетах, журналах. Но обычному человеку, который не разбирается в теме финансов, непонятно, что значит это понятие, тем более ему трудно догадаться о классификациях процесса инвестирования. В данной статье мы подробно определим, что такое вложения или инвестиции, какие их виды бывают, а также остановимся на понятии «портфельные инвестиции».

Инвестиции — определение понятия

Виды вложений

Существует два вида инвестиций.

- Реальные — вложения в материальные и нематериальные ресурсы. Под этими специализированными понятиями подразумеваются активы материальные, интеллектуальная собственность, изобретения, научно-технические элементы и другой капитал.

- Финансовые — инвестиции в ценные бумаги, различные активы, депозиты банков и другие.

Существуют различия таких вложений по цели.

- Прямые — вместе с вложениями финансов человек получает право управлять бизнесом, в который он сделал инвестиции. Как известно, в каждом предприятии есть свой уставной капитал, при этом виде вложений инвестор получает не менее 10% этого капитала. Вместе с этим, человек, осуществивший инвестиции в какое-либо предприятие, получает возможность управлять контрольным пакетом акций.

- Портфельные инвестиции представляют собой косвенное участие вкладчика в процессе зароботка денежных средств.

Что такое портфельные инвестиции?

Портфельные инвестиции – это вложения, которые созданы для получения финансовой выгоды за счет выплаты дивидендов и процентов. Но вкладчик не управляет предприятием или организацией, в которую были вложены финансовые средства.

Отличие прямых инвестиций от портфельных

Какие виды портфельных вложений бывают?

Прямые и портфельные инвестиции имеют свои разновидности. Последние можно классифицировать по разным критериям их формирования и востребованности на рынке ценных бумаг. Все зависит от того, по какому критерию распределяются вложения.

Виды портфельных инвестиций распределяются по степени доходности и риска следующим образом:

- Вложения, которые имеют самую высокую прибыль, но в то же время существует очень высокий риск в эффективности использования денежных средств.

- Инвестиции, которые формируют постоянную и стабильную прибыль небольшого размера. В основном они состоят из акций надежных компаний и имеют маленькую вероятность возникновения рисков.

- Инвестиции, которые состоят из акций разной доходности и степени наступления риска.

- Краткосрочные – могут продолжаться от нескольких часов до шести месяцев.

- Среднесрочные — срок их вложения от 6-ти месяцев и до одного года.

- Долгосрочные – от 1-го года и более.

Осуществление таких вложений внутри страны

Внутри страны ведется глубокий контроль за различными вложениями. Действующее законодательство распространяется как на прямые, так и портфельные инвестиции. Особенно такое усиленное внимание со стороны государства наблюдается в период кризиса, что, в свою очередь, негативно отражается на получении прибыли.

Влияние на инвестиционный процесс государственных органов включает такие пункты:

- Регулирования всех условий, которые связаны непосредственно с инвестиционной деятельностью. В документах отражаются все доходы и расходы, в большинстве случаев включаются дополнительные налоги. Но есть и возможности для защиты инвесторов на законодательном уровне, которые стимулируют и создают благоприятные условия для развития экономики.

- Прямое участие государства в инвестиционной деятельности, то есть государство непрерывно участвует в формировании капитала предприятия.

Иностранные инвестиции этого вида вложений

Портфельные инвестиции, произведенные иностранными гражданами или предприятиями, – это вложения определенного капитала инвесторов в более прибыльные компании и холдинги. Сам иностранный вкладчик не принимает участия в процессе жизни проекта, а лишь только наблюдает за ним с намерением получить высокую прибыль и снизить показатели риска.

- Долговые бумаги, обладающие ценностью, – они отдаются инвесторам руководителями и директорами проекта, в которых последние обязуются выплатить дивиденды и проценты по окончании определенной работы и получении прибыли от реализации проекта;

- Акционерные бумаги, обладающие ценностью, – это документы, которые подтверждают гарантию того, что инвестор внес капитал и средства будут оплачены по истечении срока.

Как они осуществляются?

Портфельные инвестиции производятся в большей степени с зарубежными странами, развитие которых находится на достаточно высоком уровне. За последние годы наблюдается нетто-отток инвестиций из развивающихся стран. Этот показатель не очень хорошо отражается на внутренней экономике той или другой страны. Несмотря на такие неполадки, международные организации продолжают скупать ценные бумаги других стран.

Портфельные инвестиции осуществляются в форме обращения с ценными бумагами, которые должны приносить достаточную прибыль его вкладчику, а также успех развивающемуся проекту.

Какие нюансы мешают осуществлению портфельных инвестиций?

Как и любое дело, бизнес не может существовать без поддержки партнеров, инвесторов. Чтобы осуществить портфельные инвестиции, необходимы вложения средств, и немаленьких. А привлечь олигархов, которые могли бы стать инвесторами не очень легко. Большое количество времени уходит для того, чтобы найти этих самых людей, которые согласятся вложить свой капитал в развитие проекта.

Следующей трудностью в осуществлении портфельных вложений является удержание уже существующих вкладчиков, наравне с привлечением новых. Для этого требуется доказать, что ваш проект в любом случае принесет хорошую прибыль, а также сводится к минимуму риск потери финансовых средств. Идеальной для вкладчика считается фирма, которая на рынке держится не менее пяти лет.

Чтобы заинтересовать инвестора, нужно проделать титанический труд — выучить психологию вкладчиков, проанализировать свои слабые места и найти им объяснение с мотивацией к улучшению ситуации, а также придерживаться в переговорах следующих моментов:

- Необходимо рассказать об инвесторах, которые уже вложили свой капитал и продолжают по-прежнему участвовать в жизненном цикле проекта. Это нужно сделать, опираясь на конкретные положительные факты сотрудничества. Если таких мало, нужно четко сформулировать перспективу совместной работы.

- Показать, что акции фирмы не поддаются риску, который может возникнуть в случае кризиса. Для этого необходимо проработать несколько сфер ведения бизнеса, начиная от колебания курса валют, заканчивая рыночными отношениями.

- Убедить вкладчика в целесообразности вложения капитала в проект. Здесь важно заранее составить пункты положительных моментов, которые возникнут при работе с вашей компанией. Опираясь на психологическую характеристику участников переговоров, нужно эти моменты представить так, чтобы у будущих партнеров не возникло сомнений в заключении с вами финансовых договоров.

Портфельные инвесторы — кто это?

Положительные моменты таких вложений

Портфельные инвестиции — это вложения капитала в определенный проект, который в будущем предполагает получение прибыли. В свою очередь, инвесторы должны ориентироваться не только на прибыль, так как до получения прибыли необходимо осуществить еще много работы. И положительными моментами для вложений должны быть:

- Небольшие риски для вложения инвестиций, которые непосредственно обеспечиваются диверсификацией активов. Активы должны находиться на достаточном уровне и соответствовать проектным условиям.

- Управление средствами на высшем уровне. При достаточной квалификации работающих, проект обязательно будет успешным, так как они могут изначально проанализировать и увидеть исход полученных результатов в любой ситуации. Поэтому к осуществлению задуманных идей важно привлекать высококлассных специалистов в конкретной области знаний.

- Отсутствие налоговых издержек, так как полученную прибыль можно оставлять на счетах инвестиционного фонда, а также вливать ее в последующие проекты или в другие прибыльные организации.

Понятие портфельных инвестиций широко используется в современном мире. Суть этого понятия заключается во вложении денежных средств в выгодное дело, в результате которого инвестор получает прибыль. Портфельные инвестиции имеют ряд положительных моментов, которые непосредственно влияют на привлечение новых инвесторов. В последнее время мы наблюдаем тенденцию к прямым инвестициям, так как человек, который вкладывает денежные средства, желает лично контролировать процесс реализации конкретного проекта. При этом он производит отбор кадров, их обучение (если необходимо), распоряжается о финансовом вознаграждении работников.

http://iklife.ru/investirovanie/investicionnyj-portfel-chto-ehto-takoe.html

http://proinvesticii.com/portfelnye-investicii/

http://www.syl.ru/article/171396/new_chto-predstavlyayut-soboy-portfelnyie-investitsii-portfelnyie-investitsii-ponyatie-vidyi